Der März beschließt ein turbulentes und so wohl von Keinem erwartetes Q1 2022. Auf der Dividendenseite war es einen ziemlich ertragreicher Monat. Zum zweiten Mal überhaupt (nach September 2021) betragen die Dividendeneinnahmen über 300 Euro netto. Die hohen Ausschüttungen haben allerdings zur Folge, dass der Freistellungsauftrag schon so gut wie komplett aufgebraucht ist, spätestens Mitte April werde ich wohl meine Dividenden voll versteuern müssen. Die 301,98 Euro verteilen sich auch 24 (!) einzelne Dividendenzahlungen, und damit eine mehr, als es Werktage im März 2022 gab. Die Zahlungen in chronologischer Reihenfolge kamen von:

- Visa, 01.03.2022; 1,44 Euro

- Aflac, 01.03.2022; 6,22 Euro

- Wells Fargo, 01.03.2022; 8,40 Euro

- Fortis, 01.03.2022; 10,35 Euro

- Fastenal, 02.03.2022; 12,00 Euro

- Johnson & Johnson, 08.03.2022; 47,13 Euro

- Microsoft, 10.03.2022; 1,09 Euro

- Chevron, 10.03.2022; 21,26 Euro

- Walgreens Boots Alliance, 11.03.2022; 7,65 Euro

- 3M, 12.03.2022; 19,74 Euro

- iShares NASDAQ 100 ETF, 15.03.2022; 1,02 Euro

- Stag Industrial, 15.03.2022; 14,42 Euro

- Saputo, 18.03.2022; 3,95 Euro

- UnitedHealth Group, 22.03.2022; 0,56 Euro

- Unilever, 22.03.2022; 18,83 Euro

- BlackRock, 23.03.2022; 5,28 Euro

- Qualcomm, 24.03.2022; 7,91 Euro

- Asahi Group, 28.03.2022; 8,85 Euro

- Shell, 28.03.2022; 33,28 Euro

- Gilead Sciences, 30.03.2022; 11,16 Euro

- iShares J.P. Morgan USD EM Bond UCITS, 30.03.2022; 22,43 Euro

- Ross Stores, 31.03.2022; 4,38 Euro

- Waste Management, 31.03.2022; 7,47 Euro

- Pepsico, 31.03.2022; 27,16 Euro

Dividenden und Ausschüttungen seit 2014

Im März 2022 habe ich neben den Sparplänen in Höhe von 1123,28 Euro auch noch 11 Aktien von Kimberly-Clark zum Gesamtpreis von 1230,40 Euro gekauft. Zum Ende des Monats habe ich am 28. März 40 Aktien von BASF für 2158,67 Euro erworben. Diese BASF-Position ist eine kurz- bis mittelfristige Spekulation. Nachdem der Kurs stark gefallen ist besteht wieder aufwärtspotential. Natürlich ist BASF als energieintensives Unternehmen von den gestiegenen Energiepreisen und damit auch dem Russland-Ukraine Krieg betroffen. In der Hoffnung, das sich sowohl die Energiepreise normalisieren und der unnötige Angriffskrieg beendet wird sehe ich kurzfristiges Kurspotential. Aus diesem Grund betrachte ich die BASF-Aktien-Position nicht als Bestandteil meines Langzeitdepots. Die Summe meiner Investments (nur für das Langzeitdepot) belaufen sich somit auf 2353,60 Euro. Seit Beginn des Jahres bzw. im Q1 sind es 5583,36 Euro geworden.

Die BASF-Position sollte nicht allzu lang in meinem Besitz bleiben. Wenn ich mich von dieser Position wieder trenne werdet Ihr im Rahmen eines Blogeintrags darüber informiert, inklusive der Cent-genauen Abrechnung dieses Trades.

Grafisch dargestellt sieht mein Portfolio so aus (Stand Ende März; Gesamtwert ohne Verrechnungskonto 112660,12 Euro)

Den aktuellen Stand meines Depots kannst du über "Depot" mittels der getquin-Web-App immer live nachverfolgen.

Depotentwicklung

Nach zwei Monaten mit negativem Ausgang in Folge weist der März 2022 wieder ein positives Ergebnis auf. Um 3,3% ging es nach oben. Kurserfolge und erhaltene Nettodividenden summieren sich auf 4103,22 Euro.

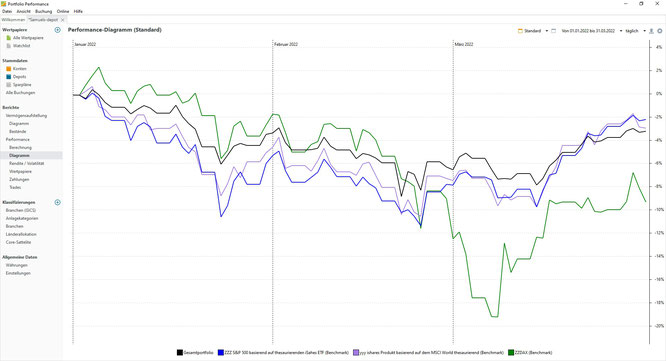

Seit der ersten Buchung sieht die Performance meines Depots grafisch dargestellt so aus: (Als Benchmark ist violett der MSCI World, blau der S&P 500 sowie grün der DAX abgebildet. Die Performance meines Depots ist schwarz dargestellt.)

Der True Time Weighted Rate of Return hat sich um 6,49% auf 103,87 % verbessert. Der Interne Zinsfuß ist um 1,10% auf 10,40% gestiegen.

(Die Veränderungen sind jeweils als totale Prozentangaben zu verstehen)

Beim Blick auf die ytd-Perofmance fällt auf, dass die Vergleichsindizes S&P 500 und MSCI World wieder ganz knapp die Nase vorne haben, jedoch ist die Volatilität in meinem Depot erkennbar deutlich geringer.

Folgende Sektoren haben in 2022 bisher besonders gut, bzw. schlecht abgeschlossen:

Die folgenden Einzelwerte haben in 2022 bisher am besten performt:

Und am schlechtesten:

Die Länderallokation sieht, Stand Ende März 2022, so aus:

(nicht berücksichtigt iShares J.P. Morgan USD EM Bonds UCITS)

Länderallokation: USA: 74,25%; UK: 14,93%; Kanada: 5,19%; Deutschland: 3,13%; Niederlande: 1,42%; Japan: 0,81%

Im Gesamtportfolio, also mit dem iShares J.P. Morgan USD EM Bonds UCITS ETF, habe ich folgende Länderallokation: USA: 69,93%; UK 14,01%; Kanada: 4,87%; Deutschland: 2,94%; Niederlande: 1,34%; Japan: 0,76%

Ein Blick auf die Sektorallokation:

Nichtzyklische Konsumgüter: 19,19%; IT: 16,42%; Zyklische Konsumgüter: 10,20%; Finanzwesen: 9,90%; Gesundheitsversorgung: 9,70%; Industrie: 6,54%; Anleihen: 6,16%; Energie: 6,01%; Immobilien: 5,99%; Versorger: 3,98%; Telekommunikation: 3,54%; Materialien: 2,37%

Würde man den Bereich Anleihen außer acht lassen und sich nur auf die Aktien & Aktien-ETF-Allokation konzentrieren, so hat das Depot folgende Allokation:

Nichtzyklische Konsumgüter: 20,45%; IT: 17,50%; Zyklische Konsumgüter: 10,87%; Finanzwesen: 10,55%; Gesundheitsversorgung: 10,34%; Industrie: 6,97%; Energie: 6,40%; Immobilien: 6,38%; Versorger: 4,24%; Telekommunikation: 3,78%; Materialien: 2,53%

Das Ziel für das Jahr 2022

Für das aktuelle Jahr habe ich mir vorgenommen mindestens 3000,00 Euro Nettodividenden im ganzen Jahr, bzw. 250,00 Euro monatlich zu erreichen.

| Ziel | 250,00 Euro Nettodurchschnittsdividende | Fehlbetrag | 61,38 Euro |

Die monatliche Nettodurchschnittsdividende hat gegenüber dem Vormonat um 6,63 Euro zugelegt. Um das Ziel von 3000,00 Euro Nettodividenden zu erreichen müssten in den verbleibenden 9 Monaten 6,82 Euro monatlich hinzukommen. Es bleibt also spannend, ob das Ziel erreicht werden kann.

Was gab es sonst noch?

Ich bin zu der Überzeugung gekommen, dass der Vergleich mit den Benchmarkindizes wie z.B. S&P 500 zwar interessant ist, diese aber ohnehin nicht mehr einzuholen sind. Daher will ich in Zukunft mein Depot mehr in Richtung "Low Volatility high Dividend" ausgestalten, wobei "high Dividend" noch nicht so stark ausgeprägt ist. Dieses soll durch Dividendenwachstum, Stichwort "Yield on Cost" im Laufe der Zeit erreicht werden. Ich setzte weiterhin primär auf Stockpicking bzw. den Kauf von Einzelaktien. Die Beimischung zusätzlicher ETFs ist für die Zukunft aber nicht auszuschließen.

Die Aktien von der Watchlist sind zur Zeit sehr teuer (vor allem Nutrien), mit Ausnahme von Spectris. Ich habe mich aber letztendlich gegen Spectris entschieden, aufgrund zu geringem Wachstums. Neu auf die Watchlist hat es das Unternehmen Royal Gold geschafft, damit möchte ich Edelmetalle bzw. Rohstoffen mehr Gewichtung geben. Royal Gold ist jedoch ebenfalls zur Zeit viel zu teuer um eine Position aufzubauen.

Ausblick auf den April 2022

Zukäufe neuer Titel sind aus genannten Gründen erstmal nicht geplant. Davon unberührt bleiben natürlich die obligatorischen Sparpläne. Evtl. ergibt sich ein Nachkauf eines Titels welcher sich bereits in meinem Langzeitdepot befindet. Die Nettodividende wird die 300-Euro Marke aufgrund des dann aufgebrauchten Freistellungsauftrags wohl knapp verfehlen.

Quelle Vorschaubild: https://pixabay.com/de/vectors/achterbahn-rollercoaster-big-dipper-156147/

Kommentar schreiben