Stand Oktober 2020

BlackRock

Symbol: BLK

WKN 928193 ISIN US09247X1019

Vollständiger Name: BlackRock Incorporated

Geschäftsmodell

BlackRock ist der größte Vermögensverwalter der Welt. Die Summe des verwalteten Vermögens beträgt unglaubliche 7,4 Billionen $. Eine Billionen ausgeschrieben ist eine 1 mit 12 Nullen dahinter. Das 1988 von Laurence Douglas Fink gegründete und bis heute von ihm geleitete Unternehmen, er ist Vorstandsvorsitzender und Aufsichtsratsvorsitzender von Black Rock, hat seinen Hauptsitz in New York City. Zum globalen Kundenstamm des Unternehmen gehören sowohl institutionelle wie auch private Kunden. Vielen Anlegern dürfte die ETF Marke "iShares" des Unternehmens sicherlich ein Begriff sein. Auch ich habe 2 ETFs von iShares in meinem Depot. (Siehe meine Wertpapiere) iShares ist der weltgrößte Anbieter von ETFs. Aber auch eine große Anzahl aktiv gemanagter (Hedge) Fonds bietet das Unternehmen an. Dies hat zur Folge, dass BlackRock bei vielen Unternehmen zu den größten Anteilseigner gehört. So hält BlackRock beispielsweise 4,65% der Microsoft Aktien. Auch an vielen deutschen Unternehmen hält BlackRock große Anteile, so ist das Unternehmen mit einer 7,3% Beteiligung an Vonovia sogar der größte Anteilseigner.

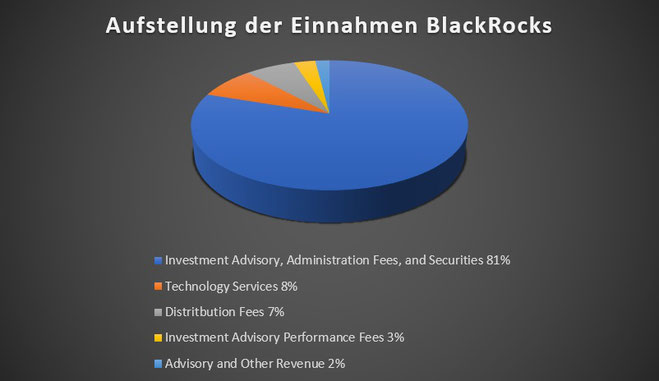

Das Geschäftsmodell lässt sich in 5 Segmente, nach Umsatz sortiert, folgendermaßen unterteilen:

- 1. Investment Advisory, Administration Fees, and Securities (81%)

Es werden vorher festgelegte, prozentuale Gebühren auf jährlicher Basis erhoben. Bei iShares Produkten machen diese Gebühren einen Großteil der TER (Total Expense Ratio) aus. Die TER liegt im Schnitt bei ca. 0,25%. Bei den aktiv gemanagten Fonds liegt diese Gebühr natürlich deutlich höher.

- 2. Technology Service (8%) (Aladdin)

BlackRock bietet eine Reihe von Technologien an, die für Versicherungen, Banken, Pensionsfonds und Vermögensverwalter von großem Nutzen sind. Dazu gehört das vor Allem das Risikomanagement. Hierzu gehört das Datenanalysesystem Aladdin*.

- 3. Distribution Fees (7%)

BlackRock erhebt Gebühren für die Verteilung seiner zahlreichen Produkte, sowie für Supportleistungen die in Verbindung mit Investment Portfolien stehen.

- 4. Investment Advisory Performance Fees (3%)

Im Gegensatz zu den Administration Fees (Verwalatungsgebühren) werden Performance Fees nur bei gewissen Produkten von BlackRock erhoben. Dies ist in der Regel dann der Fall, wenn ein zuvor festgelegter Schwellenwert überschritten wurde. Beispielsweise wenn die Peroformance eines Fonds innerhalb eines Jahres die Perofrmance des Referenzindexes des Fonds um X % überschreitet.

- 5. Advisory and Other Revenues (2%)

BlackRock generiert Einnahmen durch die Beratung von Globalen Finanzinstitutionen, Regulierungsbehörden und Regierungen.

Die 5 Segmente von BlackRock, grafisch dargestellt:

Aladdin*

Ein zentrales Instrument für den Erfolg und das Wachstum des Unternehmens ist BlackRocks Datenanalysesystem Aladdin. Aladdin steht für Asset Liability and Debt and Derivate Investement Network. Aladdin wurde im gleichen Jahr wie BlackRock selbst ins Leben gerufen. Es dient der Bewertung, vor Allem unter Beachtung des Risikomanagements, von Geldanlagen. Seinen ersten großen Einsatz hatte es im Jahr 1994, als BlackRock damit beauftragt wurde, das Hypothekenportfolio einer GE-Tochtergesellschaft zu analysieren. Dies gelang BlackRock durch den Einsatz von Aladdin problemlos. Seit dem Jahr 2000 wird die Nutzung von Aladdin offiziell auch Kunden angeboten. Zu den Kunden die Aladdin nutzen gehören Banken (z.B. die Deutsche Bank), Versicherungen (z.B. Prudential plc), Stiftungen, Pensionsfonds und institutionelle Anleger. Besonders die Finanzkrise ab 2007 hat dazu beigetragen, dass BlackRock wegen Aladdin zur heutigen Größe heranwachsen und folglich eine marktbeherrschende Position einnehmen konnte.

BlackRock braucht aufgrund seiner Größe, seinem Knowhow und seinem breiten Produkt - und Serviceangebot die Konkurrenz nicht zu fürchten. Natürlich gibt es aber auch Mitbewerber, vor allem im Bereich der ETFs. Dazu gehören beispielsweise Vanguard, State Street und Invesco. Ein Mitbewerber (wenngleich deutlich kleiner) mit einer insgesamt ähnlichen Angebotspalette ist T.RowePrice.

BlackRock hatte zum Ende des Geschäftsjahres 2019 ca. 16200 Mitarbeiter. Die Marktkapitalisierung liegt bei ca. 73,2 Mrd. Euro.

Blick auf die Firmenzentrale in New York City

Bildquelle: https://upload.wikimedia.org/wikipedia/commons/2/23/Black-rock-hq.jpg

Dividenden

Das noch relativ junge Unternehmen kann immerhin schon auf eine 16 jährige Serie von aufeinanderfolgenden Dividendenerhöhungen zurückblicken. Gezahlt wird in den Monaten März, Juni, September und Dezember. Das Payout Ratio, gemessen am Gewinn, beträgt z.Z. ca. 49%. Gemessen am Free Cashflow liegt dieser Wert allerdings bei 86,64%. Somit ist nicht mehr allzu viel Spielraum übrig für zukünftige Dividendenerhöhungen. Ein Blick in die Vergangenheit zeigt allerdings, dass der Free Cashflow durchaus erheblichen Schwankungen ausgesetzt ist. Überdies hinaus wir für die nächsten Jahre eine deutliche Steigerung des Freecashflows erwartet.

Quelle: https://www.marketscreener.com/quote/stock/BLACKROCK-INC-11862/financials/

In den letzten 5 Jahren wurde die Dividende um durchschnittlich 11,32% erhöht. Die anfängliche Dividendenrendite beträgt aktuelle 2,55% und erfüllt damit meine Kriterien für das Investment.

Die Entwicklung der EPS von 2013 (17,23$) bis 2019 (28,69$) fällt insgesamt sehr positiv aus. Das KGV schwankte in den letzten Jahren zwischen 15 und 20, aktuell liegt es bei 20,05. Das ist nicht wirklich günstig, deutet aber darauf hin, dass der Markt noch ein großes Potential sieht. Da BlackRock möglicherweise nie wieder richtig günstig wird, ist es meiner Meinung sehr gut geeignet sich über regelmäßig Sparpläne ein Position aufzubauen. Das KBV betrug Ende 2019 2,31. Für ein Unternehmen aus dem Finanzsektor ist das schon ein recht hoher Wert verdeutlicht aber noch einmal die Hohe Erwartungshaltung die an das Unternehmen geknüpft werden. Das PEG Ratio von 1,79 bestätigt noch einmal diese Annahme. Laut zacks.com liegt der Durchschnitt für die Finanzdienstleistungsbranche bei dieser Kennziffer bei "nur" 1,29. Ein Wert von unter 1 deutet auf eine Unterbewertung hin. Bei der Gegenüberstellung von Schulden und Eigenkapital (Debt to Equity Ratio) kommt ein Wert von 0,61 zum Jahresende 2019 heraus. Das ist an sich schon ein unkritischer Wert. Noch deutlicher wird dies, wenn man die Nettoverschuldung (257 Mio. USD) des Unternehmens mit der Ertragskraft des Unternehmens (EBITDA 5,956 Mrd. USD) gegenüberstellt. Misst man die Verschuldung über diesen Weg*, kommt ein Verschuldungsgrad von gerade einmal 4,3% heraus. Das bedeutet, dass das Unternehmen beinahe schuldenfrei ist.

* Die Verschuldung eines Unternehmens so zu Berechnen habe ich mir aus den Videos von Investflow abgeschaut. (Siehe auch neuen Eintragt im Bereich Inspiration & Information)

Dementsprechend hervorragend fällt das Rating von Stanhdard and Poor's aus: A- 1+ - AA

Die Nettomarge liegt bei soliden 30,79%. Der Mitbewerber T. Rowe Price liegt hier allerdings bei noch besseren 36,95%. Die Eigenkapitalrentabilität (ROE) liegt bei 13,6% und die Gesamtkapitalrentabilität (ROA) bei 2,73%. Weil ein Unternehmen mit diesem Geschäftsmodell naturgemäß viel mit OPM (Other Peoples Money) arbeitet, fällt dieser Wert, wenig verwunderlich, nicht sehr hoch aus, soll aber in den nächsten Jahren deutlich steigen. Ein vergleich mit T. Rowe Price bei diesen Kennzahlen macht aufgrund der extrem geringeren Fremdkapitalquote keinen Sinn.

Seit Jahren betreibt BlackRock ein Aktienrückkaufprogramm. Dies kann man daran erkennen, dass sich die Anzahl der im Umlauf befindlichen Aktien von 2010 bis ende 2019 von ca. 193 Mio. um 19% auf ca. 157 Mio. Stück reduziert hat. Das sehen viele als eine indirekte Form der Dividende, weil es den Kurs unterstützt und mehr Spielraum für zukünftige Dividendenerhöhungen schafft.

Dass sich BlackRock nicht auf den bereits erzielten Erfolgen ausruht, kann man gut daran erkennen, dass bereits 9 Firmenakquisitionen durchgeführt wurden. Davon allein 4 seit 2017.

Noch beeindruckender ist die Zahl der strategischen Investitionen des Unternehmens. Diese beläuft sich inzwischen auf 97, dabei tritt BlackRock bei 35 Firmen als Hauptinvestor auf. Es handelt sich dabei meistens um Starups bei denen BlackRock viel potential sieht und daher Venture-Capital bereitstellt. Dass es sich dabei allerdings im wahrsten Sinne des Wortes um Wagniskapital handelt, kann man an den 31 Austritten von BlackRock aus vorherigen Investments ablesen.

BlackRock bietet für private und institutionelle Anleger Lösungen an, wie man in der Nullzinsphase noch eine auskömmliche Realrendite erzielen kann. Die Produkte und Dienstleistungen des Unternehmens werden daher meiner Meinung nach in Zukunft noch mehr gefragt werden. Als Marktführer ist die Wahrscheinlichkeit groß, dass BlackRock in die zum Teil hohen Bewertungskennzahlen hineinwachsen kann und auch in Zukunft den Wachstumskurs beibehalten wird. BlackRock bespare ich seit dem 15.09.2020 monatlich mit 54,84 Euro. Es ersetzt damit den Sparplan von Wells Fargo, den ich am 15.08.2020 zum letzten mal habe ausführen lassen.

Zu beachten wie immer mein Disclaimer (Haftung für Inhalte) und die Haftung für Links.